Les investisseurs qui souhaitent bonifier leurs positions sur actions peuvent vendre des options d’achat couvertes pour générer des revenus. Par ailleurs, on peut accroître un rendement en achetant des actions à escompte grâce à la vente d’options de vente couvertes par des liquidités. Dans le présent billet, nous explorerons les stratégies sur options à employer, leur mise en œuvre et les bonnes pratiques qui maximalisent leur efficacité. Pour en savoir plus sur la façon d’améliorer vos investissements sur actions grâce aux options, visionnez notre plus récent webinaire.

La vente d’options de vente couvertes par des liquidités

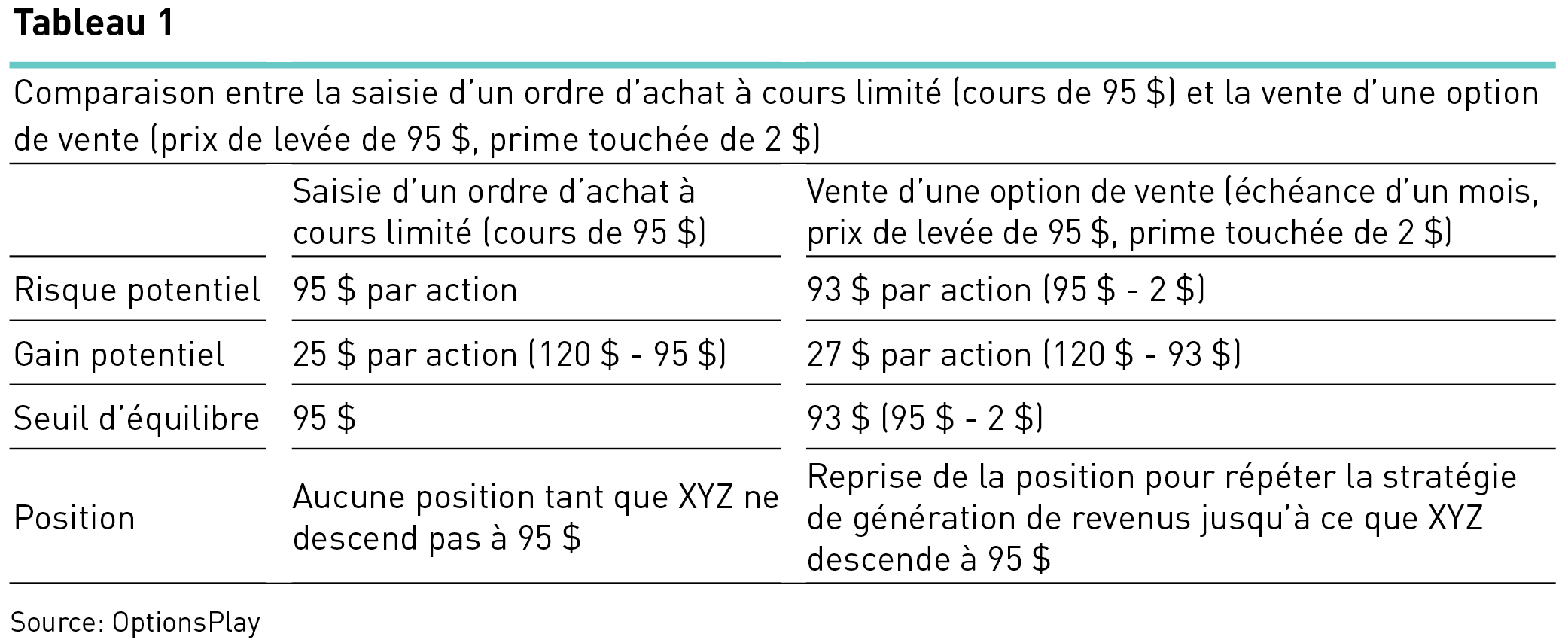

Examinons d’abord la vente d’options de vente couvertes par des liquidités, puisque les investissements sur actions commencent généralement par une opération d’achat. La vente d’une option de vente couverte par des liquidités consiste simplement à vendre une option de vente et à mettre de côté les liquidités nécessaires à l’achat de l’action en cas de levée de l’option et d’assignation. Le vendeur d’une option de vente aura l’obligation d’acheter l’action au prix de levée à l’échéance si son cours est inférieur au prix de levée. Il s’agit donc ici essentiellement d’une stratégie d’acquisition d’actions. Le vendeur de l’option de vente touche une prime, ce qui lui permet de générer des revenus tout en essayant d’acquérir l’action. De plus, la prime touchée grâce à la vente de l’option réduit le coût total de l’action en cas de levée de l’option et d’assignation. Pour en savoir plus sur les bonnes pratiques liées à la vente d’options de vente couvertes par des liquidités, consultez notre billet de blogue et visionnez notre webinaire portant sur le sujet.

Voyons cet exemple théorique :

L’action XYZ se négocie à

100 $.

Objectif : Acheter l’action XYZ à 95 $ en visant un cours

cible de 120 $.

Dans l’exemple qui précède, l’action XYZ obtenue au moyen d’une option de vente est acquise avec un escompte de 2 $ par action comparativement à l’achat au moyen d’un ordre à cours limité.

Stratégie

Cette stratégie est idéale pour un investisseur qui prévoit une perspective neutre ou baissière à court terme, puis une hausse à long terme. Si le cours de l’action est au-dessus du prix de levée à l’échéance et donc que l’option n’est pas levée, l’investisseur conserve le revenu de la prime touchée. Le vendeur de l’option peut continuer de vendre des options de vente et générer un flux de revenus grâce aux liquidités mises de côté pour acheter l’action.

La vente d’options d’achat couvertes

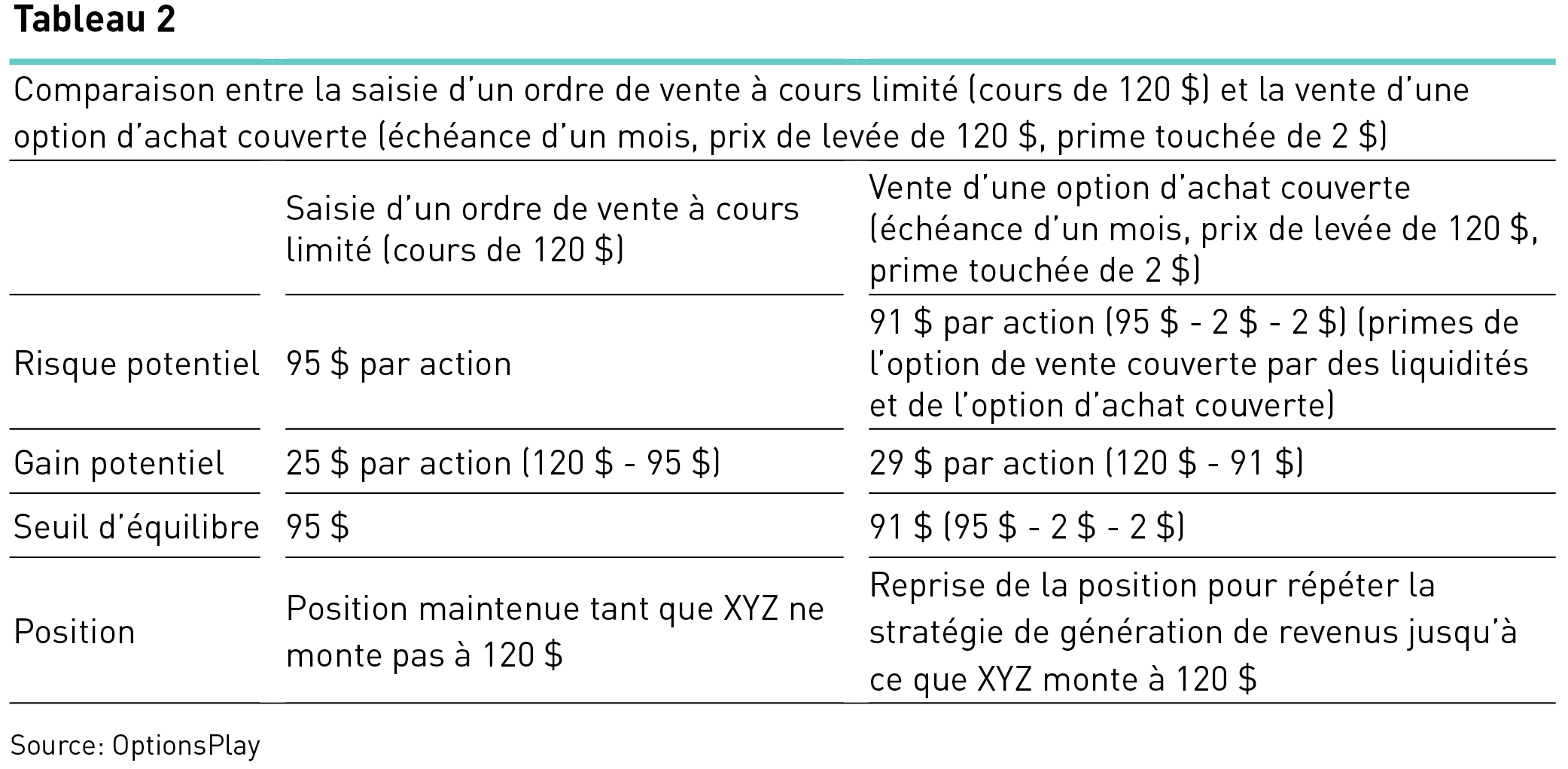

Une fois qu’une action a été achetée à escompte au moyen d’une option de vente couverte par des liquidités, on peut recourir à une option d’achat couverte pour bonifier encore davantage la position en générant un flux de revenus tant qu’on détient l’action. Cette stratégie se réalise en deux étapes : il faut d’abord détenir au moins 100 actions, puis vendre une option d’achat portant sur ces actions. Le vendeur d’une option d’achat aura l’obligation de vendre l’action si elle se négocie au prix de levée à l’échéance. Pour en savoir plus sur la vente d’options d’achat couvertes, consultez notre billet de blogue et visionnez notre webinaire portant sur le sujet.

Il est possible de combiner la vente d’options de vente couvertes par des liquidités et la vente d’options d’achat couvertes pour acheter une action à prix réduit, puis générer un flux de revenus en attendant de revendre l’action à meilleur prix.

Voyons un exemple :

L’investisseur achète 100 actions de XYZ à 93 $ après avoir vendu une option de vente qui avait un prix de levée de 95 $ et qui lui a procuré une prime de 2 $.

L’investisseur vise un cours cible de 120 $.

Limites

En combinant les deux stratégies, l’investisseur peut acheter l’action à bas prix (grâce aux options de vente couvertes par des liquidités) et la vendre à meilleur prix (grâce aux options d’achat couvertes). Il génère aussi un flux de revenus qui lui procure une protection contre une baisse éventuelle du cours de l’action, tandis qu’il attend l’exécution des opérations d’acquisition et de vente de l’action. Cette stratégie comporte toutefois des limites :

- Il faut faire preuve de patience, étant donné que les options ne sont généralement levées qu’à l’échéance.

- Il est possible de manquer des occasions lorsque le cours de l’action connaît une variation à court terme, puisque si des ordres à cours limité pouvaient permettre de tirer profit d’une telle situation, il en va autrement des options de vente couvertes par des liquidités et des options d’achat couvertes avant l’échéance.

- Le nombre d’actions négociées doit être un multiple de 100.

Bonnes pratiques et conseils

- Acheter des actions à escompte grâce à la vente d’options de vente couvertes par des liquidités

- Commencer à vendre des options d’achat couvertes dès que les actions sous-jacentes sont acquises

- Vendre des options à courte échéance pour tirer le maximum de l’érosion de la valeur temps

- Choisir un prix de levée audacieux (delta élevé) pour les options de vente couvertes par des liquidités

- Choisir un prix de levée prudent (delta faible) pour les options d’achat couvertes

- Éviter de vendre des options à l’approche des annonces de résultats

Résumé

Les options peuvent servir à de nombreuses fins et être utiles dans une grande variété de portefeuilles. Un investisseur qui détient des actions ou des parts de FNB devrait envisager de recourir aux options pour générer un flux de revenus qui améliorera le rendement des positions sous-jacentes. L’investisseur qui souhaite maximaliser le rendement d’un portefeuille d’actions peut combiner la vente d’options de vente couvertes par des liquidités et la vente d’options d’achat couvertes. Ainsi, il pourra générer un flux de revenus dans le cadre de l’acquisition et de la détention des actifs. Dans tous les cas, l’adoption des bonnes pratiques susmentionnées et d’une méthode constante et rigoureuse permettra de maximaliser l’efficacité de chaque stratégie et d’améliorer le rendement d’un portefeuille.

Profitez d’un accès gratuit à OptionsPlay Canada : www.optionsplay.com/tmx

-------------

Cet article a été rédigé pour Bourse de Montréal Inc. et est publié avec sa permission. Les opinions exprimées dans ce document ne représentent pas nécessairement le point de vue de Bourse de Montréal Inc.

Le présent document est offert uniquement à titre d’information générale. Les informations contenues dans le présent document, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Bien que ce document ait été conçu, préparé et rédigé avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’il renferme et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ce document.

Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions dans ce document, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.