Résumé sur la capitalisation boursière

La capitalisation boursière permet d’évaluer la valeur totale d’une entreprise en multipliant son cours boursier par le nombre d’actions en circulation. Elle aide les investisseurs à mesurer le risque, le potentiel de croissance et à comparer les sociétés selon leur taille, petite, moyenne, grande ou méga capitalisation. Diversifier entre ces catégories permet d’équilibrer les risques et les occasions ainsi que de corriger le biais en faveur des grandes capitalisations, souvent amplifié par la pondération des indices.

Qu’est-ce que la capitalisation boursière?

La capitalisation boursière, ou market cap, est un indicateur largement utilisé pour mesurer la taille d’une entreprise et comparer sa valeur à celle de ses pairs. Elle permet aux investisseurs d’évaluer rapidement si une société est petite ou grande, et d’avoir un aperçu de son niveau de risque et de son potentiel de croissance — des éléments qu’on ne peut pas déterminer uniquement en regardant le prix de l’action.

Pour la calculer, il suffit de multiplier le cours actuel de l’action par le nombre d’actions en circulation :

Capitalisation boursière = cours de l’action × nombre d’actions en circulation

Comme les cours boursiers fluctuent, la capitalisation boursière évolue elle aussi au fil du temps. La plupart des plateformes de courtage affichent cette donnée directement dans la section de cotation .

Quelles sont les différentes catégories de capitalisation boursière?

On compte plus de 8 000 sociétés ouvertes inscrites sur les marchés canadien et américain, avec des capitalisations variant de moins de 1 million $ à plus de 1 billion $. Pour mieux s’y retrouver, on classe généralement les entreprises en quatre catégories :

Les petites capitalisations (small caps)

Jeunes sociétés de plus petite taille (souvent moins de 2 G$). Elles présentent un fort potentiel de croissance et peuvent offrir un rendement élevé si elles réussissent, mais elles comportent aussi un risque et une volatilité plus élevés. De nombreuses entreprises de cette catégorie ne survivent pas.

Les moyennes capitalisations (mid caps)

Entreprises en transition (2 G$ à moins de 10 G$). Elles peuvent être en phase de croissance ou se rapprocher de la maturité, offrant ainsi un équilibre entre risque et rendement.

Les grandes capitalisations (large caps)

Sociétés plus établies (10 G$ à moins de 200 G$), souvent leaders dans leur marché local et parfois présentes à l’international. Elles sont généralement considérées comme moins risquées, procurent souvent un revenu stable et évoluent dans des secteurs matures. On les appelle parfois les « blue chips ».

Les méga capitalisations (mega caps)

Plus grandes entreprises au monde (plus de 200 G$). Elles dominent leur industrie, bénéficient d’une forte reconnaissance de marque et affichent une grande stabilité financière.

Comment les investisseurs utilisent-ils la capitalisation boursière?

La capitalisation boursière est souvent utilisée pour filtrer les titres selon le profil de risque et la philosophie d’investissement de chacun.

- Les investisseurs ayant une tolérance au risque plus élevée se tournent vers les petites et moyennes capitalisations, à la recherche d’entreprises prometteuses qui pourraient devenir les grands noms de demain.

- Ceux qui privilégient des sociétés plus stables, offrant une croissance plus prévisible et possiblement des dividendes, optent plutôt pour les grandes capitalisations.

La capitalisation boursière entre aussi dans le calcul de plusieurs ratios financiers et outils d’analyse comparative. La plupart des courtiers en ligne offrent d’ailleurs des filtreurs permettant de repérer les titres selon leur catégorie de capitalisation.

Comment rechercher des titres par capitalisation à l'aide de Strategy Builder ?

La capitalisation boursière est-elle importante?

Oui. Elle joue un rôle clé dans l’analyse d’une entreprise : elle permet d’évaluer sa taille, son niveau de risque et son potentiel de croissance. Diversifier son portefeuille entre méga capitalisations, grandes, moyennes et petites capitalisations peut réduire le risque global et améliorer la performance. L'évolution des marchés et l’appétit pour le risque influencent aussi la façon dont ces catégories performent.

Existe-t-il un biais en faveur des grandes capitalisations?

Oui. Les méga capitalisations et grandes capitalisations attirent la majorité de l’attention médiatique et du volume de transactions, tandis que les petites et moyennes capitalisations restent souvent sous-représentées. Les grandes firmes d’analyse couvrent principalement les sociétés les plus importantes, rendant la recherche sur les plus petites entreprises plus difficile d’accès pour les investisseurs.

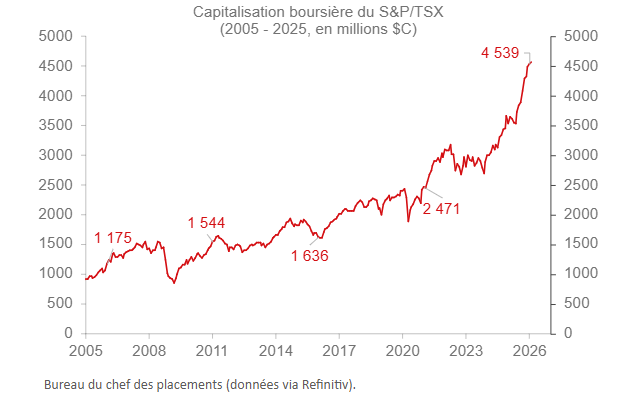

Les indices boursiers étant pondérés par la capitalisation, les grandes entreprises y occupent une place disproportionnée — par exemple, les 10 plus grands titres représentent près de 40 % du S&P/TSX. Cette concentration influence les performances des FNB et fonds communs qui répliquent ces indices.

Impacts du biais en faveur des grandes capitalisations

- Diversification réduite : une forte concentration en grandes entreprises limite l’exposition aux occasions offertes par les petites et moyennes capitalisations.

- Occasions manquées : les entreprises moins connues, mais potentiellement prometteuses, peuvent être négligées.

- Distorsion des indices : la performance des FNB et fonds suivra davantage celle de quelques grandes entreprises.

- Visibilité limitée : les petites et moyennes capitalisations bénéficient de moins de couverture médiatique et d’analystes.

Comment un investisseur peut-il corriger ce biais?

Un investisseur à la recherche de croissance et acceptant une plus grande volatilité peut :

- Repérer des petites et moyennes capitalisations potentiellement sous-évaluées ;

- Choisir des FNB à pondération égale, qui augmentent l’exposition aux plus petites entreprises ;

- Ajouter des FNB d’indices ciblant spécifiquement les petites etlesmoyennes caps ;

- Opter pour des fonds actifs spécialisés dans les petites et moyennes capitalisations.

Équilibrer risque et occasion : l’importance de la diversification par capitalisation

En bref, même si les grandes capitalisations dominent souvent l’attention et les indices, il est essentiel de garder à l’esprit les risques liés à une trop forte concentration. Ajouter des petites et moyennes capitalisations par l’entremise de FNB à pondération égale, de fonds spécialisés ou de recherches ciblées, peut améliorer la diversification et offrir davantage d’occasions de croissance. Une approche équilibrée entre entreprises de tailles différentes peut aider les investisseurs à atteindre leurs objectifs tout en gérant mieux le risque.

À retenir :

- La capitalisation boursière mesure la taille d’une entreprise (cours de l’action × nombre d’actions) et aide à évaluer risque, croissance et comparaisons entre sociétés.

- On classe les entreprises en petites, moyennes, grandes et méga capitalisations, chacune ayant son propre profil de risque et d’occasions.

- Les grands titres dominent souvent les indices et l’attention médiatique, ce qui crée un biais qui peut faire manquer des occasions parmi les plus petites sociétés.

- Pour réduire ce biais, on peut intégrer volontairement des small et mid caps : repérer des titres sous-évalués, utiliser des FNB à pondération égale ou choisir des fonds spécialisés.