Bien que le consensus qui se dégage parmi les analystes suggère que le contexte économique actuel favorise la poursuite d’une croissance modérée à court terme, il importe de planifier la suite des choses, de demeurer actif et de s’adapter, au besoin.

Les investisseurs prudents seraient les plus touchés par un repli du marché, bon nombre d’entre eux ayant un horizon de placement relativement court et disposant d’une moindre tolérance au risque et à la volatilité. Il existe plusieurs rajustements qu’un investisseur peut apporter à son portefeuille pour l’adapter à la situation changeante du marché.

Bien que les options fassent partie intégrante de la gestion du risque et de l’optimisation du rendement en période de baisse des marchés, il importe de souligner que les stratégies sur options devraient servir de renfort à des portefeuilles solides, expressément conçus en fonction de la situation de marché observée.

Les portefeuilles sont généralement conçus selon des pondérations particulières eu égard à certaines catégories d’actifs et certains secteurs d’activité, et ce, en fonction des placements qui sont pressentis pour générer les meilleurs rendements possibles dans la situation de marché en cours.

Revenu fixe

Lors d’une récession, la courbe de rendement tend à s’inverser, ce qui donne généralement lieu à une augmentation de la part des portefeuilles consacrée aux titres à revenu fixe.

Actions à rendement élevé et à bêta faible

La notion de rendement élevé fait référence aux sociétés qui versent des dividendes attrayants; quant au concept de coefficient bêta faible, il suggère que les actions en question ont historiquement une volatilité inférieure à celle du marché dans son ensemble, de sorte que l’on devrait s’attendre à ce que leurs cours connaissent une baisse moindre.

Les actions à « rendement élevé et à bêta faible » tendent à s’agréger dans les secteurs des télécommunications, des services aux collectivités et de l’immobilier, dont les titres comportent, dans une certaine mesure, une durée. Cette durée permet d’ordinaire aux titres de s’apprécier dans un environnement marqué par une courbe de rendement inversée. Par ailleurs, l’ajout d’actions de sociétés dont les revenus présentent une sensibilité relativement faible à la croissance du PIB aide à protéger le portefeuille de certains risques inhérents à l’ensemble du marché.

Actions de valeur

Les effets d’un repli du marché devraient être réduits jusqu’à un certain point sur les sociétés dont le cours des actions a fortement chuté ou a subi de nombreuses contractions. Le cours des actions des sociétés dont le multiple de capitalisation a déjà chuté a tendance à être moins volatile que le reste du marché dans son ensemble. Par ailleurs, il est attendu du cours de ces actions qu’il se replie moins fortement que le cours des autres actions lorsque le marché chute de façon générale, du fait qu’il a déjà fait l’objet de « pressions à la baisse ».

La vente d’options d’achat couvertes

En temps de récession, la volatilité implicite s’accroît, ce qui a un effet haussier sur les primes des options. La prime supérieure encaissée au moment de la vente d’options devrait se traduire par un accroissement des flux monétaires et un rehaussement des propriétés de couverture. Il s’agit là d’un environnement idéal pour la mise en œuvre d’une stratégie de vente d’options d’achat couvertes.

Une stratégie de vente d’options d’achat couvertes, tout comme la vente d’options en général, peut remplir les deux fonctions suivantes dans un marché en récession.

1. La réduction du coût de base de l’action : La prime reçue

lors de la vente d’une option devrait normalement contribuer à

abaisser le seuil de rentabilité de l’investissement, fournissant une

certaine couverture en cas de repli du cours du titre sous-jacent. Il

importe de souligner que le risque inhérent à la position est toujours

lié aux actions sous-jacentes. On calcule le risque maximal en

soustrayant la prime encaissée du prix acquitté pour l’achat des

actions. Il convient également de préciser qu’un investisseur prudent

devrait analyser la position et déterminer si les actions détenues

demeurent un investissement aussi valable qu’il l’était au moment de

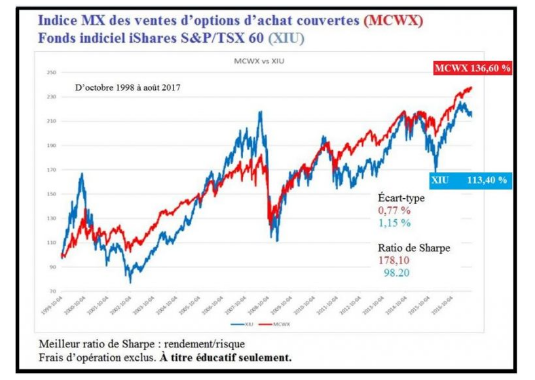

l’achat initial. Le graphique ci-dessous, que j’ai déjà utilisé dans

le passé, illustre bien, à mon avis, le fait qu’une stratégie de vente

d’options d’achat couvertes permet de réduire le niveau de risque à

long terme associé à un portefeuille. Remarquez la volatilité réduite,

le ratio de Sharpe accru et les rendements bonifiés de l’indice MX des

ventes d’options d’achat couvertes (MCWX) par rapport au XIU, le FNB

qui reproduit le rendement de l’indice S&P/TSX 60.

2. La génération de flux monétaires : Pour l’investisseur qui dépend de son portefeuille pour obtenir des flux monétaires, le risque couru dans un marché en récession est celui d’avoir l’obligation de vendre des actions à un prix réduit pour obtenir les fonds d’un versement mensuel. Advenant un redressement du marché, la valeur des positions touchées se rétablira à un rythme réduit du fait qu’elles seront moins importantes au moment de la reprise qu’elles ne l’étaient au moment de la vente massive. Il est à noter également que la génération de flux monétaires supplémentaires résultant de la vente d’options permet de mieux répondre au besoin de distributions, réduisant la nécessité de vendre des actions lorsque le marché se trouve à un creux. Pour des renseignements sur la stratégie de vente d’options d’achat couvertes, cliquez ici. Pour des précisions sur la stratégie de vente d’options de vente, cliquez ici.

La vente d’options de vente de protection

Si les titres qui composent votre portefeuille peuvent être sélectionnés en fonction de leur résilience prévue dans un marché en récession, les options de vente de protection peuvent également contribuer à la stabilité de votre portefeuille en situation de repli du marché. La difficulté qui se pose à l’acheteur d’une option de vente est précisément ce qui rend la vente d’options attrayante, soit l’augmentation des primes occasionnée par un marché incertain. Cela dit, il existe des stratégies conçues pour réduire en partie le coût de contrats jugés coûteux. Pour des précisions sur la stratégie de vente d’options de vente de protection, cliquez ici.

1. Le tunnel : Le tunnel implique la vente d’une option d’achat

couverte et l’achat d’une option de vente. La prime encaissée pour la

vente de l’option d’achat contribue à réduire le coût de l’achat de

l’option de vente et à atténuer les effets que peut entraîner

l’augmentation de la volatilité implicite. Pour des précisions sur la

stratégie du tunnel, cliquez

ici.

2. L’écart baissier sur options de vente : La mise en œuvre d’un écart baissier sur options de vente implique l’achat d’une option de vente et la vente simultanée d’une option de vente à un prix d’exercice inférieur. La prime encaissée pour l’option de vente vendue permet de réduire le coût de l’option de vente achetée et contribue ultérieurement à amenuiser les effets des fluctuations de la volatilité implicite sur la position. Il convient de garder à l’esprit que la portée de la couverture se limite aux éléments suivants :

- l’écart entre le coût moyen de l’action et le prix d’exercice de l’option de vente achetée;

- l’écart entre le prix d’exercice de l’option de vente achetée et celui de l’option de vente vendue, minoré de la prime nette acquittée. Dans cette optique, l’investisseur a le choix d’élargir l’écart pour compenser la possibilité d’une chute accrue du cours de l’action ou bien de multiplier les écarts à des prix d’exercice inférieurs à ceux de la position initiale pour neutraliser les effets d’une baisse encore plus marquée. Les options de vente sur indice boursier peuvent servir d’instruments de couverture à l’égard de titres précis, mais aussi à l’égard des risques de baisse du marché dans son ensemble, comme je l’ai mentionné dans mon article du mois passé intitulé Couverture par des options SXO selon le bêta du portefeuille. Il est également possible de créer des écarts sur options sur indice pour réduire le coût d’une position et atténuer l’incidence des variations de la volatilité implicite. Pour des précisions sur l’écart baissier sur options de vente, cliquez ici.

Il convient de noter que les stratégies de vente d’options d’achat couvertes, de tunnel et de vente d’options de vente de protection sont toutes permises dans les comptes enregistrés. En revanche, la stratégie d’écart baissier sur options de vente n’est autorisée que dans les comptes sur marge non enregistrés.

Conclusion

Alors que les marchés continuent à monter, il est important pour les investisseurs de maintenir une attitude proactive dans la gestion de leurs portefeuilles. Comme le dit si bien l’adage, « la tendance est votre alliée ». Qu’à cela ne tienne, le simple fait pour un investisseur de se montrer disposé à s’adapter à la situation changeante l’aidera grandement à protéger son capital. Cela suppose le rajustement de la répartition des actifs de son portefeuille, notamment en fonction des secteurs, voire l’allocation de fonds pour être en mesure de profiter d’éventuelles occasions. Dernier point, mais non le moindre, il importe pour l’investisseur de mettre en pratique ses connaissances du marché des options de manière à mettre en œuvre des stratégies conçues pour gérer les risques et optimiser les rendements dans une situation de marché difficile.

Par Jason Ayres, Directeur R.N. Croft Financial Group

_ _

Cet article a été rédigé pour Bourse de Montréal Inc. et est publié avec sa permission. Les opinions exprimées dans ce document ne représentent pas nécessairement le point de vue de Bourse de Montréal Inc.

Le présent document est offert uniquement à titre d’information générale. Les informations contenues dans le présent document, incluant notamment les données financières et économiques, les cours boursiers ainsi que toute analyse et toute interprétation de ces informations, sont fournies à titre informatif seulement et ne peuvent être interprétées, dans aucun territoire, comme étant un conseil ou une recommandation relativement à l’achat ou la vente d’instruments dérivés, de titres sous-jacents ou d’autres instruments financiers, ou comme étant un avis de nature juridique, comptable, fiscal, financier ou de placement. Bourse de Montréal Inc. vous recommande de consulter vos propres conseillers selon vos besoins avant de prendre toute décision quant à vos objectifs d’investissement, votre situation financière et vos besoins spécifiques.

Bien que ce document ait été conçu, préparé et rédigé avec soin, Bourse de Montréal Inc. et ses sociétés affiliées ne garantissent pas l’exactitude ou l’exhaustivité de l’information qu’il renferme et se réservent le droit de modifier ou de réviser, à tout moment et sans préavis, la teneur de ce document.

Bourse de Montréal Inc., ses sociétés affiliées, ses administrateurs, ses dirigeants, ses employés et ses mandataires ne pourront être tenus responsables des dommages, des pertes ou des frais découlant des erreurs ou omissions dans ce document, à tout moment, ou de l’utilisation des renseignements y figurant et des décisions prises sur la base de ceux-ci.