Trois stratégies pour accumuler 1 million dans un CELI :

1) Commencez tôt :

Comme le disait Albert Einstein : « Les intérêts composés sont la plus grande force dans tout l’univers! ». Afin de respecter les enseignements du grand génie, il faut donc investir le plus tôt possible! Un jeune millénial qui maximise son compte CELI a toutes les chances d’accumuler un million à l’abri de l’impôt pour sa retraite et il est encore temps pour des investisseurs dans la trentaine ou la quarantaine d’accumuler plusieurs centaines de milliers de dollars non imposables pour leurs vieux jours.

2) Maximisez vos contributions chaque année :

Déterminer votre droit de cotisation annuelle (site externe). Les droits

de cotisations s’accumulent chaque année et le montant inutilisé peut

être reporté aux années ultérieures. Il n’est pas rare de voir des

comptes CELI maximisés et investis en actions depuis 2009 qui, avec

l’intérêt, valent plus de 120 000$. Ces investisseurs sont en route

pour le million!

3) Jouez pour gagner :

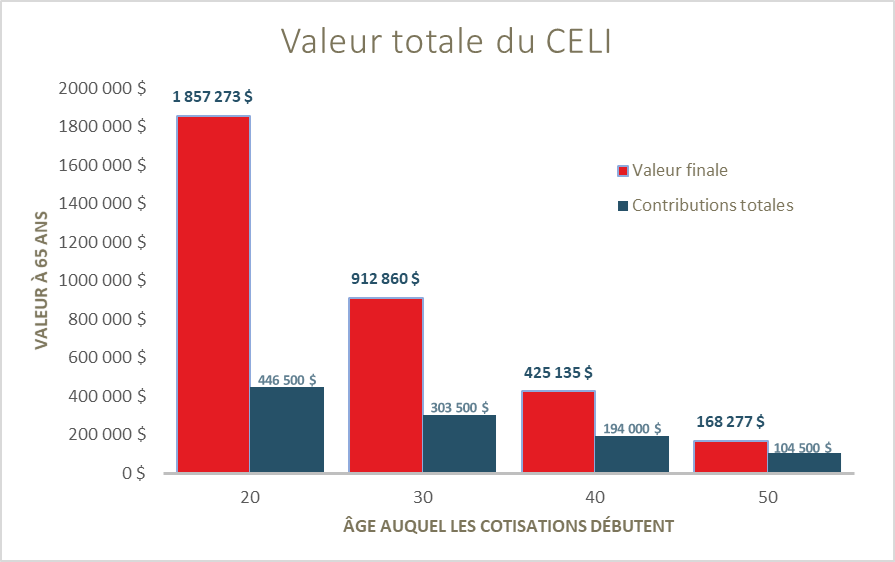

En plus d’investir tôt et de contribuer régulièrement, il faudra choisir des placements à fort potentiel de croissance pour atteindre le million1. Historiquement, les rendements à long terme du marché boursier sont en moyenne de 10% annualisés. En investissant votre compte CELI dans un portefeuille d’actions bien diversifié avec une hypothèse de rendement plus conservatrice de 6% annualisé, voici ce que vous pourriez espérer :

La valeur potentielle de votre CELI à la retraite

Le tableau suppose un CELI maximisé chaque année et un taux de rendement de 6% annualisé. Le plafond de cotisation annuelle du CELI est indexé en fonction d'un taux d'inflation de 2 % et arrondi à la tranche de 500 $ la plus basse2.

CELI d’un million à la retraite

Un million accumulé dans votre compte CELI à la retraite pourrait permettre de générer un revenu de 40 000$ par année, totalement libre d’impôt, car les montants retirés d’un CELI ne comptent pas comme un revenu imposable. De plus, les retraits n’ont aucune incidence sur les prestations de sécurité de vieillesse (PSV).

Le CELI, on le comprend bien, prend maintenant une place importante dans les stratégies de décaissement; normalement, nous recommandons de décaisser ce compte en dernier, car les revenus s’y accumulent à l’abri de l’impôt. De plus, au moment du décès, vos héritiers n’auront pas de fardeau fiscal comme c’est le cas avec le REER et les placements non enregistrés.

Sophie Paquet

Conseillère principale en gestion de patrimoine et Gestionnaire de portefeuille

Financière Banque Nationale – Gestion de patrimoine (FBNGP) est une division de la Financière Banque Nationale inc. (FBN) et une marque de commerce appartenant à la Banque Nationale du Canada (BNC) utilisée sous licence par la FBN. FBN est membre de l'Organisme canadien de réglementation des investissements (OCRI) et du Fonds canadien de protection des investisseurs (FCPI) et est une filiale en propriété exclusive de la BNC, qui est une société ouverte inscrite à la cote de la Bourse de Toronto (NA : TSX).

Nous avons rédigé le présent commentaire afin de vous donner notre avis sur différentes solutions et considérations en matière d’investissement susceptibles d’être pertinentes pour votre portefeuille de placements. Ce commentaire reflète uniquement nos opinions et peut ne pas refléter celles de Banque Nationale Groupe financier. En exprimant ces opinions, nous nous efforçons d'appliquer au mieux notre jugement et notre expérience professionnelle du point de vue d’une personne appelée à suivre un vaste éventail de placements. Par conséquent, le présent rapport représente notre opinion éclairée et non une analyse de recherche produite par le Service de recherche de la Financière Banque Nationale.

1Veuillez consulter votre conseiller en placement avant de prendre une décision d’investissement, et ce, afin d’évaluer votre profil d’investisseur (capacité et volonté à prendre des risques).

2Rendement non garant du futur.