Qu’est-ce qu’une récession ?

Les économistes de deux comités canadien et américain ont une définition similaire des récessions, soit un ralentissement économique profond, généralisé et durable. Au Canada, le Business Cycle Council de l’Institut C.D. Howe (un groupe de réflexion économique de premier plan) est le principal organisme qui surveille l’état de l’économie. Il informe le gouvernement lorsque, selon lui, l’économie entre en récession ou en sort. Aux États-Unis, le National Bureau of Economic Research Business Cycle Dating Committee exerce la même fonction.

Si l’entrée en récession est souvent rapide, la reprise peut être rapide, ou encore lente et difficile. Les récessions sont parfois nommées en fonction de la ressemblance de l’activité économique à une lettre de l’alphabet.

Récession en forme de V : récession caractérisée par une forte baisse de l’activité économique suivie d’une reprise rapide.

Récession en forme de W : se produit lorsque l’économie ralentit, se redresse brièvement, puis plonge dans une autre récession (ou parfois plus d’une).

Quelles sont les causes d’une récession ?

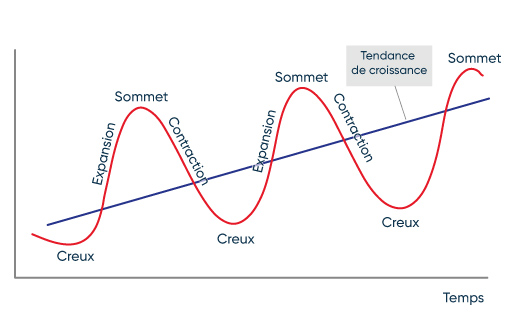

L’économie est soumise au cycle économique, qui comporte quatre étapes distinctes :

- Expansion

- Sommet

- Ralentissement

- Creux

Une « récession » désigne collectivement la dernière partie, en baisse, du sommet économique, le ralentissement de l’activité économique, puis la première partie de la phase du creux, lorsque le déclin économique ralentit et que l’économie s’apprête à s’inverser à la hausse.

Choc économique

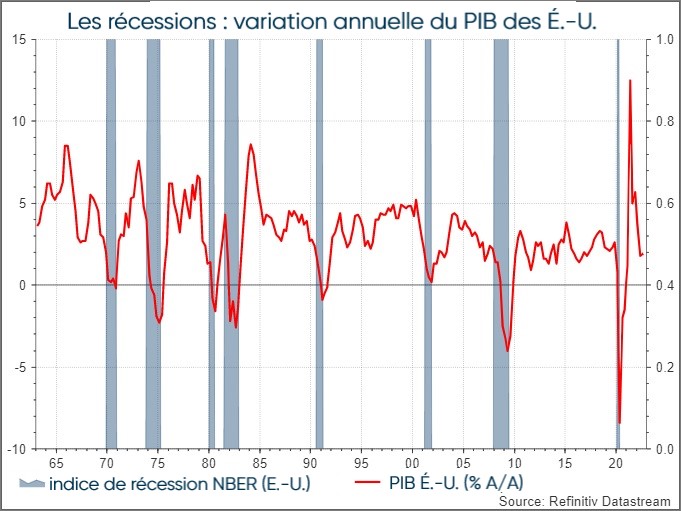

D’une manière générale, les récessions peuvent avoir de nombreuses causes, mais elles sont normalement déclenchées par un choc économique. Par exemple, la récession de la COVID-19 (T1-T2 2020), déclenchée par la pandémie mondiale et les confinements connexes, a provoqué un choc tant du côté de l’offre que de la demande de l’économie mondiale. La récession de la COVID-19 est un exemple de récession rapide en forme de V.

Bulle hypothécaire

En 2008-2009, l’éclatement de la « bulle » des prêts hypothécaires à haut risque aux États-Unis a semé la panique chez les investisseurs et a perturbé l’économie américaine pendant une période plus longue. L’économie américaine a alors pris plus d’un an pour retrouver son dynamisme. Ce fut encore une récession en forme de V.

Débâcle technologique

Au début des années 2000, nous avons connu la « Débâcle technologique », une récession déclenchée par le déclin prolongé des valorisations excessivement élevées que les investisseurs trop enthousiastes avaient attribué aux titres technologiques. Cette récession a été moins profonde du point de vue du produit intérieur brut (PIB), mais il a fallu plus de temps pour s’en remettre. Elle présentait certaines caractéristiques d’une récession en forme de W, marquée par des phases de reprise et de repli sur le chemin du retour à une croissance économique plus prononcée.

Augmentation des taux d’intérêt

Une augmentation des taux d’intérêt peut également influencer l’économie et les marchés financiers. Certaines récessions ont été provoquées par les banques centrales qui ont augmenté leurs taux d’intérêt dans le but de ralentir une économie en surchauffe ou de réduire les niveaux d’inflation.

Quels sont les indicateurs d’une récession ?

Il existe quelques signes de récession que la plupart des gens connaissent :

- Deux trimestres consécutifs de croissance négative du PIB.

- Une augmentation du taux de chômage, qu’elle soit lente, échelonnée sur plusieurs mois, ou rapide, est un motif d’inquiétude.

Vous pouvez préparer vos finances personnelles pour une récession. Découvrez comment grâce à cet article.

Quelles conséquences peuvent avoir une récession sur votre portefeuille ?

Habituellement, pendant une récession, les marchés boursiers, qu’ils soient canadiens, américains ou internationaux, affichent un rendement inférieur à la moyenne en raison de la contraction des bénéfices des sociétés, de la compression des multiples d’évaluation et de la volatilité accrue des marchés. Les actions à petite et moyenne capitalisation vont enregistrer des rendements inférieurs à ceux des sociétés à grande capitalisation en raison de leur solidité financière plus faible et de leur ratio d’endettement plus élevé.

Historiquement, les titres à revenu fixe ont tendance à surpasser les actions en période de récession. Dans la catégorie des titres à revenu fixe, les obligations de qualité supérieure ont tendance à surpasser les obligations à rendement élevé et les obligations de qualité inférieure en période de récession. On s’attend à ce que les taux de défaillance soient plus élevés pour les obligations de qualité inférieure en période de ralentissement économique.

Les investisseurs doivent être psychologiquement prêts à ce que leur portefeuille de placements soit touché négativement en période de récession.

Quelles sont les meilleures pratiques pour un investisseur en période de récession ?

Une récession, comme toute baisse du marché, n’est pas un moment pour paniquer. Normalement, lorsque les journaux commencent à faire état d’une récession, il est trop tard pour profiter de la vente d’actions et d’obligations. La baisse des cours des actions ou des titres à revenu fixe s’est généralement déjà produite. Les investisseurs qui vendent après un repli important du marché se positionnent souvent de manière à rater la future remontée des prix des actifs (qui se produira probablement juste avant que les médias ne commencent à annoncer que la récession est terminée!)

Conservez vos placements

Voici la bonne nouvelle : les récessions du passé ont toujours été temporaires, et le rendement des placements a tendance à être positif à partir des creux de la récession. La durée moyenne des récessions aux États-Unis depuis la Seconde Guerre mondiale a été d’environ 11 mois et la récession de la Crise financière mondiale de 2008 a été la plus longue de cette période (18 mois). Les investisseurs devraient éviter les ventes sous le coup de la panique et conserver leurs placements tout au long de la récession afin de profiter de la reprise du marché. Selon J.P. Morgan, les 10 meilleures journées d’investissement de la période de 20 ans terminée en 2021 ont eu lieu après les fortes baisses de la Crise financière mondiale de 2008 et le repli de 2020 au début de la pandémie de COVID-19.

L’illustration ci-dessous montre pourquoi les investisseurs devraient conserver leurs placements plutôt que de tenter d’anticiper les marchés2 :

Source3

Diversifiez toujours vos actifs

Un portefeuille bien diversifié peut aider les investisseurs à traverser les différents cycles du marché. Selon le niveau de tolérance au risque de l’investisseur, une répartition stratégique de l’actif entre les catégories d’actifs, les secteurs, les stratégies de placement et les régions peut permettre de réduire la volatilité globale du portefeuille et offrir des occasions de croissance à long terme.

Établissez un programme d’investissement systématique

Les investisseurs devraient également envisager de mettre en place ou de maintenir un programme d’investissement systématique. Cette approche contribue à éliminer certains aspects émotionnels, comme la course aux sommets pendant les marchés haussiers et les ventes de panique pendant les marchés baissiers. Grâce à un programme d’investissement systématique rigoureux, les investisseurs sont en mesure d’accumuler des actifs de placement au fil du temps et de profiter des marchés baissiers pour réduire le coût moyen des avoirs du portefeuille.

Gérez votre niveau de stress

Une récession entraîne une correction du marché boursier, mais il est important de se rappeler que votre perte à l’écran ne se réalise que lorsque vous vendez. Cela dit, si vous ne pouvez pas dormir la nuit, ce pourrait être l’occasion de revoir votre tolérance au risque. La gestion de vos émotions est de la plus haute importance. Ne paniquez pas. Même les portefeuilles les mieux construits connaissent des périodes de rendements négatifs.

Quelles occasions de placement une récession peut-elle offrir ?

1. Investir dans les actions de croissance à dividendes de qualité supérieure

Les actions de croissance à dividendes ont tendance à présenter des avantages concurrentiels et sont émises par des chefs de file dans leur secteur respectif. La majorité des actions de croissance à dividendes sont associées à d’importants avantages concurrentiels et à un bilan sain. Les sociétés qui les émettent peuvent accroître leurs bénéfices lorsque l’économie est vigoureuse et demeurer résilientes pendant les récessions. Les liquidités importantes liées aux actions de croissance à dividendes procurent aux investisseurs des versements de dividendes fiables peu importe la conjoncture économique, ainsi que de solides protections contre les baisses pendant les marchés baissiers.

Les sociétés qui augmentent leurs dividendes ont régulièrement surpassé l’ensemble du marché en période de baisse des marchés depuis 2000 :

| Années de baisse (cumul annuel de 2000 à 2022) |

2022 à ce jour | 2018 | 2008 | 2002 | 2001 | 2000 |

|---|---|---|---|---|---|---|

| Indice S&P 500 Dividend Aristocrats (rendement net) |

-8,7 % | -2,7 % | -21,9 % | -9,9 % | +10,8 % | +10,1 % |

| Indice S&P 500 (rendement net) |

-17,7 % | -4,4 % | -37,0 % | -22,1 % | -11,9 % | -9,1 % |

| Surperformance des actions affichant une croissance des dividendes | +9,0 % | +1,7 % | +15,1 % | +12,2 % | +22,7 % | +19,2 % |

Source : Morningstar, du 1er janvier 2000 au 29 novembre 2022

2. Investir dans le secteur de la santé

Le secteur de la santé offre à la fois un dividende stable et des caractéristiques défensives. La demande de services de santé sera toujours présente et aura tendance à augmenter avec le vieillissement de la population et l’allongement de la durée de vie. De nombreux titres à grande capitalisation du secteur de la santé peuvent générer des flux de trésorerie durables grâce à leur offre de produits diversifiée et peuvent être rentables même en période de récession. Ils offrent ainsi des caractéristiques de placement défensives intéressantes.

Les sociétés du secteur de la santé ont affiché une croissance stable

des bénéfices et un rendement stable par rapport à l’ensemble des

marchés depuis plus de 20 ans :

Source : Bloomberg. Bénéfice par action des 12 derniers mois, au 30 septembre 2022. Rééquilibrage du bénéfice à 100 $ au 1er janvier 1999.

3. Investir dans des stratégies d’options d’achat couvertes

En utilisant une stratégie d'options d'achat couvertes, les investisseurs peuvent tirer parti de trois sources principales de rendement global potentiel :

A. L’accroissement du capital des

actions sous-jacentes du portefeuille

B. Le revenu de dividendes

du portefeuille

C. Les primes tirées de la vente d’options d’achat

La volatilité des marchés augmente considérablement pendant les périodes de récession, ce qui entraîne une augmentation de la prime de l’option. L’augmentation de la prime perçue à la vente d’options devrait se traduire par une augmentation des flux de trésorerie et offrir une protection supplémentaire contre les baisses pour le portefeuille du client. Ce contexte peut être idéal pour les stratégies d’options d’achat couvertes.

4. Investir dans les actions de valeur:

Pendant une récession les placements axés sur la valeur ont tendance à mieux résister que les autres types de stratégies d’investissement. L’investissement dans la valeur est une stratégie qui consiste à repérer des actions qui semblent se vendre pour moins que leur valeur intrinsèque (ce que vaut l’actif). Les titres de valeur sont généralement dans des secteurs bien établis et affichent une croissance et des bénéfices prévisibles même en période de récession.

Personne ne peut prédire quand une récession surviendra, ni combien de temps elle durera. Ce que nous savons, c’est que les investisseurs qui ont une approche rigoureuse et qui conservent leurs placements tout au long des divers cycles de marché ont tendance à être récompensés par une croissance du capital à long terme.

Ce qu’il faut retenir :

- La définition d’une récession est un ralentissement économique profond, généralisé et durable.

- Les récessions peuvent avoir de nombreuses causes, mais elles sont normalement déclenchées par un choc économique, ex. la Covid-19.

- Les meilleures pratiques d’investissements durant une récession sont de rester investi, diversifier ses investissements, instaurer de l’investissement systématique ainsi que rester attentif et gérer son niveau de stress.

- Les récessions peuvent amener des opportunités d’investissement tels qu’investir dans les actions de valeur, les options d’achat couvertes, certains secteurs spécifiques et les actions de croissance à dividendes.

1 National Bureau of Economic Research, Peak to Trough months since 1945, "US Business Cycle Expansions and Contractions, https://www.nber.org/research/data/us-business-cycle-expansions-and-contractions”

2 Les rendements sont fondés sur le rendement global de l’indice S&P 500, les meilleurs jours étant ceux où les rendements quotidiens ont été les plus élevés entre le 1er janvier 2002 et le 31 décembre 2021. https://www.cnbc.com/2022/03/09/you-may-miss-the-markets-best-days-if-you-sell-amid-high-volatility.html

3 CNBC et analyse de J.P. Morgan Asset Management fondée sur des données de Bloomberg. Les rendements sont fondés sur le rendement total de l’indice S&P 500. Les meilleures journées sont celles où les rendements quotidiens sont les plus élevés entre le 1er janvier 2002 et le 31 décembre 2021. https://www.cnbc.com/2022/03/09/you-may-miss-the-markets-best-days-if-you-sell-amid-high-volatility.html

À propos de Brompton Funds :

Fondée en 2000, Brompton fournit des solutions de placement alternatif, innovantes et axées sur le revenu, aux investisseurs particuliers au Canada. Brompton a une longue feuille de route qui témoigne de sa capacité à créer des fonds de placement bien conçus visant à fournir aux investisseurs des distributions régulières attrayantes.

Nos fonds sont conçus pour répondre aux besoins de liquidités des investisseurs et pour leur fournir des stratégies de diversification à valeur ajoutée. Depuis sa création en 2000, Brompton a versé plus de 3 milliards de dollars en distributions. Pour les investisseurs qui n’ont pas besoin de revenus réguliers, nos fonds offrent également des programmes de réinvestissement des distributions sans commission qui permettent d’obtenir des parts supplémentaires du fonds. Nos fonds gérés activement sont reconnus pour leurs faibles frais et coûts de gestion.

Exonération de responsabilité :

Le présent document est uniquement un document d’information et ne constitue ni une offre de vente ni un appel à acheter les titres dont il y est question. Les opinions formulées ici n’engagent que Brompton Funds Limited (« BFL ») et peuvent être modifiées sans préavis. BFL fait tout son possible pour s’assurer que les données viennent de sources fiables et précises. Cependant, BFL ne reconnaît aucune responsabilité en cas de perte ou de dommages, directs ou indirects, découlant de l’utilisation de ces données. BFL n’est nullement obligée de tenir à jour les renseignements fournis dans le présent document. Ces renseignements ne dispensent pas leur utilisateur de faire preuve de discernement.

Veuillez lire le prospectus ou la notice annuelle pertinents avant d’investir.

Les fonds de placement négociés en bourse peuvent être assujettis à des commissions, des commissions de suivi, des frais de gestion et des dépenses. Veuillez lire le prospectus avant d'investir. Les fonds négociés en bourse ne sont pas garantis, leur valeur change souvent et leur rendement passé peut ne pas se répéter.

En général, vous devrez payer des frais de courtage à votre courtier pour l’achat ou la vente de parts d’un fonds de placement à la Bourse de Toronto ou sur un autre système de négociation canadien (une « bourse »). Si les actions sont achetées ou vendues en bourse, les investisseurs pourraient payer plus que la valeur liquidative actuelle lors de l’achat des actions ou des parts d’un fonds de placement et pourraient recevoir moins que la valeur liquidative actuelle lors de leur vente.

Il existe des honoraires et des frais courants associés à la possession d’actions ou de parts d’un fonds de placement. Un fonds de placement doit préparer des documents contenant des renseignements clés sur le fonds. Vous trouverez plus de renseignements détaillés sur un fonds dans les documents publics accessibles à l’adresse www.sedar.com. Les fonds de placement ne sont pas garantis, leur valeur change souvent et leur rendement passé peut ne pas se répéter.

Certains des énoncés du présent document constituent des énoncés prospectifs au sens des lois canadiennes sur les valeurs mobilières. Ces énoncés prospectifs se reconnaissent parfois à l’emploi de termes comme « pouvoir », « devoir », « prévoir », « planifier », « s’attendre à », « croire », « estimer », « prédire », « potentiel » « continuer » ou d’autres expressions similaires décrivant des questions qui ne sont pas des faits avérés. Les résultats réels peuvent différer des énoncés prospectifs. Les investisseurs ne devraient pas se fier indûment à ces déclarations prospectives. Ces déclarations prospectives sont présentées à la date du présent document, et nous ne nous engageons aucunement à les mettre à jour ou à les réviser en fonction de nouveaux faits ou de nouvelles circonstances.