Qu’est-ce qu’un ordre de vente stop?

Ce type d’ordre vous permet de programmer la vente de vos actions pour vous en départir automatiquement à un prix déclencheur prédéterminé. La principale utilité de l’ordre de vente stop est d’effectuer la vente systématique de vos actions pour sécuriser un gain en cas de baisse du cours de l’action. Bien entendu, si le cours de l’action ne fléchit pas pour atteindre le prix déclencheur, vous conserverez les actions, et ce, jusqu’à la fin de la période choisie.

Qu’est-ce que le prix déclencheur et le cours limite?

Avec la plateforme de Banque Nationale Courtage direct, lorsque vous entrez un ordre de vente stop, vous devez toujours indiquer un prix déclencheur et un cours limite. Le prix déclencheur correspond au prix auquel vous voulez vendre vos actions et le cours limite est le prix minimum auquel vous acceptez de vous départir de vos actions.

Que faut-il savoir sur le prix déclencheur et le cours limite?

Voici quelques éléments à considérer avant de placer un ordre de vente stop.

1. Plus l’écart entre le prix déclencheur et le cours limite est

mince, plus il est possible que l’ordre de vente stop ne soit pas

exécuté dans le cas d’une forte chute du prix de l’action.

2. Plus le prix déclencheur est près du cours de l’action, plus

grande sont les chances de voir son ordre de vente déclenché.

À titre d’exemple, imaginons que le prix de l’action est de

35,00 $. Pour limiter votre perte ou protéger un profit, vous décidez

d’entrer un ordre de vente stop avec un prix déclencheur de 34,00 $ et

un cours limite de 33,50 $. Poursuivons l’exemple en imaginant que le

lendemain matin, à l’ouverture du marché, le cours acheteur (Bid) de

l’action plonge à 33,90 $. Dans ce cas, puisque le prix est

en-dessous du prix déclencheur et au-dessus du cours limite, l’ordre

de vente stop avec limite sera déclenchée et deviendra un ordre de

vente au marché.

Cela dit, si le prix de l’action ouvrait à 33,00 $ le lendemain, ce

qui est en bas du prix cours limite indiqué de 33,50 $, l’action ne

serait pas vendue.

3. Il faut considérer le prix cours limite dans une vente stop

comme étant le prix minimum voulu pour vendre le titre.

Autrement dit, en bas de 33,50 $ l’investisseur préfère conserver

le titre que de s’en départir.

Quels sont les avantages de l’ordre de vente stop?

Étant donné que vous n’êtes pas toujours devant votre écran à surveiller le prix de vos actions, il est possible d’être surpris par un mouvement soudain du prix d’un de vos titres. Vous avez peut-être déjà vécu une situation où vous auriez préféré vendre plus rapidement pour éviter des pertes ou pour encaisser des profits. C’est pour cette raison qu’il est important pour les investisseurs autonomes de bien comprendre l’utilisation des ordres de vente stop.

D’une part, un ordre stop vous permet de définir un prix de vente advenant le cas où le prix de l’action baisserait en-dessous de votre prix d’achat. De cette manière, en utilisant l’ordre de vente stop, vous pouvez limiter intentionnellement la perte maximale à laquelle vous vous exposez. Ce type d’ordre permet de faciliter la gestion de vos émotions en déterminant d’avance le prix auquel vous vous départirez de vos actions. Pour certains investisseurs, c’est une façon d’éviter des pertes significatives en ne s’attachant pas à un titre qui ne cesse de dégringoler.

*Source : Market-Q

Dans l’exemple ci-dessus, vous pouvez constater que l’ordre de vente stop à 63,00 $ a permis à l’investisseur de limiter considérablement sa perte au cours de cette transaction.

Un ordre de vente stop vous permet également de protéger une partie de vos gains. Un peu comme les points d’ancrage pour ceux qui font de l’escalade, vous pouvez utiliser l’ordre de vente stop pour éviter que vos profits ne tombent à zéro. En effet, en définissant un prix de vente supérieur à votre prix d’achat initial, vous pouvez ainsi sécuriser systématiquement une portion de vos gains. Si le prix n'est pas atteint, les actions ne seront pas vendues et vous pourrez continuer à bénéficier de l'augmentation du prix de l'action.

*Source : Market-Q

Tel que démontré dans l’image ci-dessus, l’ordre de vente stop protège une grande partie des profits de l’investisseur advenant le cas où le cours de l’action redescendrait subitement à 67,00 $.

Apprenez à placer un ordre de vente stop en toute simplicité

Pourquoi utiliser les alertes de prix?

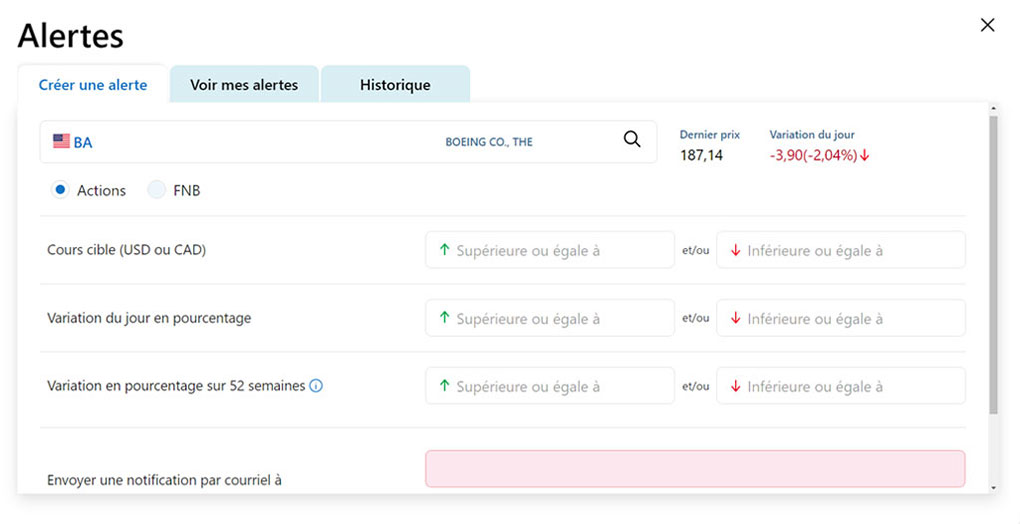

En plus de gérer votre risque avec les ordres de vente stop, vous pouvez également utiliser les alertes pour rester informé des fluctuations du cours d’une action. En effet, pour éviter de devoir suivre constamment l’évolution du prix de toutes les actions que vous possédez, il est possible de créer des alertes et recevoir des notifications directement par courriel.

Par exemple, grâce aux alertes, vous pouvez entrer un cours cible auquel vous seriez intéressé à effectuer la vente et, lorsque le prix de l’action aura atteint la valeur indiquée, vous recevrez une notification. Dans le même ordre d’idée, il est aussi possible d’être informé d’une variation du jour en pourcentage ou encore d’une variation sur 52 semaines. Dans tous les cas, les alertes vous permettent de toujours être informé des fluctuations du prix de vos actions et de pouvoir réagir avant qu’il ne soit trop tard.

Découvrez comment créer une alerte

Comment gérer le risque de son portefeuille de façon calculée?

Bref, l’ordre de vente stop peut être un outil efficace pour la gestion du risque pour les investisseurs qui ne peuvent pas suivre le prix de leurs actions en direct. L’utilisation de ce type d’ordre et la création d’alertes peuvent vous aider à limiter vos pertes et à garder le contrôle des positions de votre portefeuille. De plus, l’ordre de vente stop peut également réduire la portion émotionnelle de la transaction en vous obligeant à respecter votre analyse initiale par rapport à votre prise de risque.

Au final, vous avez tout avantage à maîtriser les ordres de vente stop et les alertes lorsque vous effectuez vous-même des opérations sur les marchés boursiers.

Connectez-vous pour programmer des alertes et ventes stop durant vos vacances

Biographie de l’auteur : Alexandre Demers est un investisseur actif depuis 2013 et le président fondateur de la firme Traders 360 Inc. Il est également l’auteur du livre électronique « Investir à contre-courant » et l’hôte du balado « Finance 360 » disponible gratuitement sur Spotify et Apple Podcast. Son objectif est de démocratiser le trading sur la Bourse et d’éduquer le grand public sur les possibilités de l’investissement autogéré.

Pour plus de détails, visitez le www.traders360.ca

L’article ci-dessus a été rédigé par la firme Traders 360 qui est un partenaire externe et indépendant de Banque Nationale Courtage direct

Ce qu’il faut retenir :

- L’ordre de vente stop permet de vendre automatiquement un titre si son prix chute, sans avoir à surveiller les marchés.

- Il comprend un prix déclencheur (qui active l’ordre) et un cours limite (prix minimum accepté pour la vente).

- Si le prix tombe sous le déclencheur mais reste au-dessus du cours limite, la vente est exécutée; sinon, elle ne l’est pas.

- Un écart trop serré entre le prix déclencheur et le cours limite augmente le risque que l’ordre ne soit pas exécuté en cas de chute rapide.

- Plus le prix déclencheur est proche du cours actuel, plus grandes sont les chances que l’ordre soit activé.

- Cette stratégie permet de protéger ses gains ou de limiter ses pertes, tout en profitant de ses vacances l’esprit tranquille.