Qu’est-ce que l’inflation?

L’inflation est un terme économique qui décrit la hausse du prix des

biens et services dans une économie. Il est habituellement exprimé en

pourcentage d’augmentation des prix d’une année à l’autre. L’inflation

fait diminuer la valeur de l’argent au fil du temps.

Cela signifie qu’il sera nécessaire de dépenser davantage qu’auparavant pour obtenir un même article, ou qu’on en recevra une plus petite quantité pour le même montant d’argent (réduction du format), ce qu’on appelle parfois la réduflation. Les effets de l’inflation sont également parfois décrits comme la diminution du pouvoir d’achat.

Qu’est-ce qui cause l’inflation?

De nombreux facteurs peuvent causer l’inflation, isolément ou en combinaison. Si l’on examine la situation de plus près et qu’on élimine successivement les couches pour en arriver à la raison fondamentale, la principale cause de l’inflation est un déséquilibre entre l’offre et la demande. Si la demande est trop forte, les prix vont augmenter. Du côté de l’offre, s’il y a des perturbations ou une production insuffisante, les prix augmenteront même si la demande demeure stable.

Il faut s’attendre à un certain niveau d’inflation. En fait, la plupart des banques centrales des pays développés, y compris le Canada, ont essayé de maintenir un taux d’inflation cible de 1 % à 3 % par année. Lorsque l’inflation augmente et s’établit au-dessus du taux cible convenu, ou lorsqu’une hausse soudaine survient, la situation devient problématique.

Quels sont les types d’inflation?

Selon les économistes, il existe trois principaux types d’inflation, soit l’inflation par la demande, l’inflation par les coûts et l’inflation tendancielle.

- L’inflation par la demande se produit lorsque la demande de biens et de services est plus forte que ce qu’on est en mesure de fournir avec les capacités actuelles (offre). Au bout du compte, cette situation aboutira à une hausse des prix.

-

L’inflation par les coûts survient lorsqu’il y a une hausse

des coûts de production et que les producteurs augmentent les prix

des biens ou des services sur le marché pour tenir compte des coûts

supplémentaires. Ce type d’inflation est associé à des problèmes du

côté de l’offre (contraintes, perturbations, etc.).

-

L’inflation tendancielle est le résultat des deux types

d’inflation mentionnés ci-dessus. Étant donné l’augmentation du coût

des biens et des services, les travailleurs exigeront des

augmentations salariales de leur employeur pour lutter contre

l’érosion de leur pouvoir d’achat.

Quelle est l’incidence de l’inflation sur mes placements?

Lorsque l’inflation se maintient au-dessus de la fourchette cible de la banque centrale, elle peut entraîner un effet négatif sur vos placements. L’investisseur type établira la répartition de ses placements selon les trois catégories d’actifs historiques, soit les liquidités, les obligations et les actions. Les effets de l’inflation varieront pour chaque catégorie d’actifs.

Liquidités

La plupart des investisseurs détiendront une certaine quantité de liquidités dans leurs comptes de placement. L’inflation érodera la valeur de vos liquidités : plus le taux d’inflation sera élevé, plus l’effet sera négatif.

Obligations

Lorsque le taux d’inflation augmente, les investisseurs qui détiennent des titres à revenu fixe subiront les effets négatifs de ce changement, car le prix de l’obligation diminuera. L’un des outils que les banques centrales utilisent pour lutter contre l’inflation est l’augmentation des taux d’intérêt, qui ont un effet négatif direct sur la valeur des obligations.

La valeur d’une obligation est déterminée par la valeur actuelle de tous ses flux monétaires futurs (paiements d’intérêts). Lorsque les taux d’intérêt augmentent en raison de l’inflation, ces flux monétaires futurs baissent en valeur. La valeur de l’obligation diminue lorsque le taux d’intérêt augmente, toutes choses étant égales par ailleurs.

Actions

En général, les actions ont tendance à obtenir un meilleur rendement que les deux autres catégories d’actifs lorsque l’inflation augmente. La raison en est que les entreprises peuvent, dans une certaine mesure, refiler les coûts supplémentaires à leurs clients en augmentant le prix de leurs biens ou services afin de maintenir ou d’accroître leurs marges de profit.

Si l’inflation continue d’augmenter, une récession pourrait éventuellement s’en suivre. Dans un tel cas, même les meilleures entreprises pourraient en souffrir.

Comment puis-je protéger mon portefeuille contre l’inflation?

Il y a toujours un élément de risque lorsqu’on investit. Les portefeuilles n’augmentent pas toujours en valeur et il faut s’attendre à une certaine volatilité. La bonne nouvelle, c’est qu’un investisseur peut appliquer certaines stratégies qui peuvent aider en période d’inflation.

Titres à revenu fixe

Comme on l’a mentionné dans la section précédente, l’augmentation de l’inflation et des taux d’intérêt exerce une influence négative sur les obligations. Il ne faut pas oublier que les détenteurs d’obligations dont la valeur a diminué obtiendront sa valeur nominale à l’échéance, à moins d’un cas de défaut de l’émetteur. À mesure que l’obligation approche de sa date d’échéance, le prix de l’obligation augmentera pour atteindre sa valeur nominale.

Une autre option, quand vient le temps d’effectuer une nouvelle acquisition ou de décider quoi faire avec une obligation arrivée à échéance, est de choisir une échéance plus courte plutôt que d’investir à long terme. L’incidence de l’augmentation de l’inflation et des taux d’intérêt sur le prix de l’obligation sera moindre, en raison de l’échéance plus courte, et l’investisseur pourra récupérer son argent plus rapidement.

Diversification

L’une des premières règles que les investisseurs apprennent par rapport au marché des actions est la nécessité de diversifier ses actifs. Il est possible d’améliorer le rendement de ses actifs et de réduire le niveau de risque en investissant dans différentes régions géographiques à l’extérieur du Canada. Ce ne sont pas toutes les économies qui seront touchées par l’inflation, ou même qui ressentiront l’inflation de la même manière. La diversification du portefeuille peut s’avérer une mesure de protection efficace contre l’inflation.

La diversification sectorielle est un autre type de diversification. Certains secteurs sont plus résilients que d’autres à l’augmentation du taux d’inflation. Certains peuvent même profiter de l’inflation pendant un certain temps.

Titres de valeur

Les titres de valeur ont tendance à obtenir un meilleur rendement ou à mieux se maintenir dans un contexte de hausse du taux d’inflation que, par exemple, les actions de sociétés en croissance. Généralement, elles sont émises par des entreprises situées dans des secteurs bien établis, aux bénéfices constants et aux niveaux d’endettement plus faibles, ce qui pourrait expliquer en partie le rendement supérieur de leurs actions par rapport à d’autres. En période d’incertitude, les investisseurs recherchent la stabilité, et certains diront que les titres de valeur offrent cet équilibre.

Titres donnant droit à des dividendes

Les titres donnant droit à des dividendes peuvent offrir une certaine protection en période d’inflation. D’une certaine façon, ils partagent bon nombre des caractéristiques des titres de valeur, c’est-à-dire qu’il s’agit de titres d’entreprises stables et bien établies qui produisent des bénéfices fiables. Cela leur permet de verser des dividendes, mais, surtout, de les augmenter au fil du temps. Si le taux de croissance du dividende est égal ou supérieur au taux d’inflation, le pouvoir d’achat obtenu par les investisseurs ne diminuera pas, contrairement à une obligation dont le paiement des intérêts est fixe pendant la durée de l’obligation, par exemple.

Marchandises

En période d’inflation, le prix d’achat et le coût de production des biens augmenteront. Pour créer ces produits, il faut des intrants de marchandises, qui peuvent être extraites (cuivre, or), forées (pétrole, gaz naturel) ou cultivées (blé, bétail).

Le prix de ces marchandises est influencé par les problèmes liés à l’offre et à la demande et, en période d’inflation, leur valeur augmentera, offrant une couverture naturelle.

Il peut être difficile de se procurer des marchandises physiques à

détenir dans un portefeuille, mais il existe des fonds négociés en

bourse (FNB) dans lesquels les investisseurs autonomes peuvent

investir. Ces FNB peuvent contenir des actifs physiques ou un

substitut en utilisant des produits dérivés.

L’inflation est un risque dont les investisseurs doivent tenir compte non seulement dans leur budget personnel, mais aussi dans leurs décisions d’investissement. Il est impossible de protéger complètement son portefeuille contre les effets de l’inflation, mais une diversification adéquate peut changer la donne.

Ce qu’il faut retenir :

- L’inflation est le taux auquel les prix des produits et des services augmentent, habituellement exprimé en pourcentage. Un taux d’inflation de 1 % à 3 % est considéré comme normal.

- L’économie et le marché boursier sont affectés négativement par l’augmentation du taux d’inflation, et ses effets sont différents selon la catégorie d’actif :

- L’inflation affecte les liquidités par la réduction du pouvoir d’achat.

- L’inflation affecte les titres à revenu fixe en faisant baisser leurs prix.

- La détention d’actions peut offrir une certaine protection aux investisseurs en période d’inflation.

- Pour l’investisseur moyen, une diversification adéquate peut aider à protéger le portefeuille contre l’inflation.

Ce qu’il faut retenir :

- L’inflation est le taux auquel les prix des produits et des services augmentent, habituellement exprimé en pourcentage. Un taux d’inflation de 1 % à 3 % est considéré comme normal.

- L’économie et le marché boursier sont affectés négativement par

l’augmentation du taux d’inflation, et ses effets sont différents

selon la catégorie d’actif :

- L’inflation affecte les liquidités par la réduction du pouvoir d’achat.

- L’inflation affecte les titres à revenu fixe en faisant baisser leurs prix.

- La détention d’actions peut offrir une certaine protection aux investisseurs en période d’inflation.

- Pour l’investisseur moyen, une diversification adéquate peut aider à protéger le portefeuille contre l’inflation.

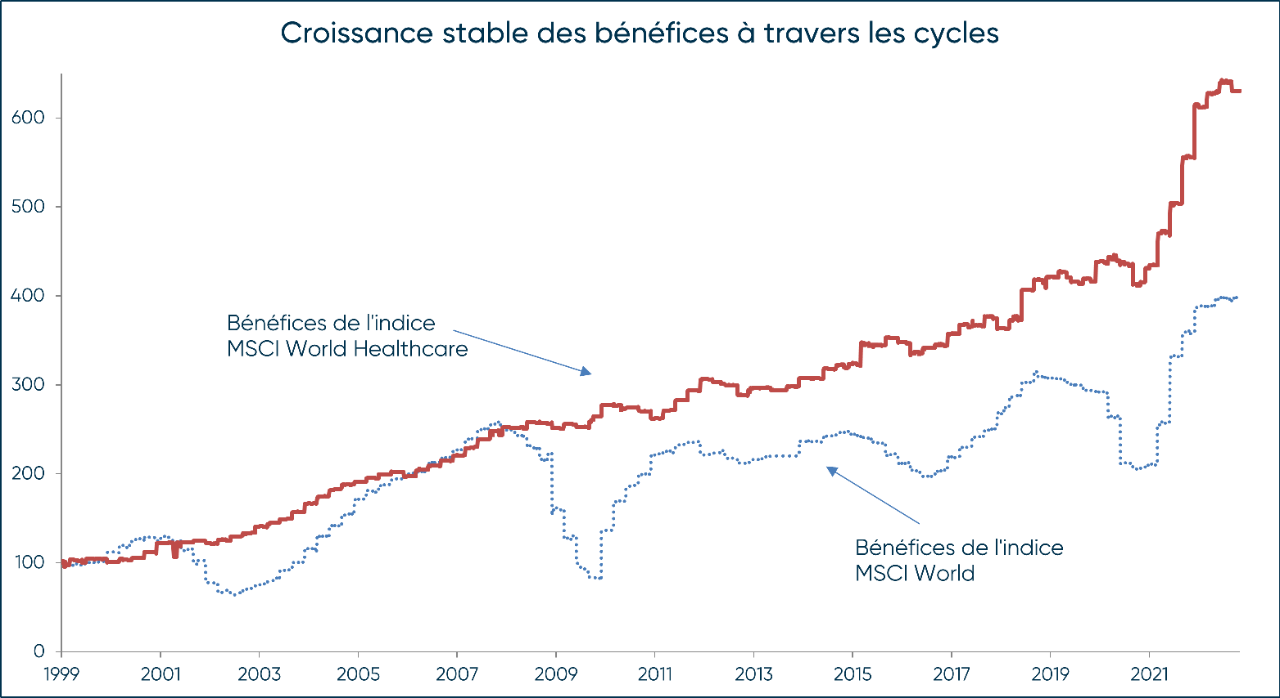

Source : Bloomberg. Bénéfice par action des 12 derniers mois, au 30 septembre 2022. Rééquilibrage du bénéfice à 100 $ au 1er janvier 1999.

Ce qu’il faut retenir :

- La définition d’une récession est un ralentissement économique profond, généralisé et durable.

- Les récessions peuvent avoir de nombreuses causes, mais elles sont normalement déclenchées par un choc économique, ex. la Covid-19.

- Les meilleures pratiques d’investissements durant une récession sont de rester investi, diversifier ses investissements, instaurer de l’investissement systématique ainsi que rester attentif et gérer son niveau de stress.

- Les récessions peuvent amener des opportunités d’investissement tels qu’investir dans les actions de valeur, les options d’achat couvertes, certains secteurs spécifiques et les actions de croissance à dividendes.

1 National Bureau of Economic Research, Peak to Trough months since 1945, "US Business Cycle Expansions and Contractions, https://www.nber.org/research/data/us-business-cycle-expansions-and-contractions”

2 Les rendements sont fondés sur le rendement global de l’indice S&P 500, les meilleurs jours étant ceux où les rendements quotidiens ont été les plus élevés entre le 1er janvier 2002 et le 31 décembre 2021. https://www.cnbc.com/2022/03/09/you-may-miss-the-markets-best-days-if-you-sell-amid-high-volatility.html

3 CNBC et analyse de J.P. Morgan Asset Management fondée sur des données de Bloomberg. Les rendements sont fondés sur le rendement total de l’indice S&P 500. Les meilleures journées sont celles où les rendements quotidiens sont les plus élevés entre le 1er janvier 2002 et le 31 décembre 2021. https://www.cnbc.com/2022/03/09/you-may-miss-the-markets-best-days-if-you-sell-amid-high-volatility.html