Qu’est-ce que la vente à découvert?

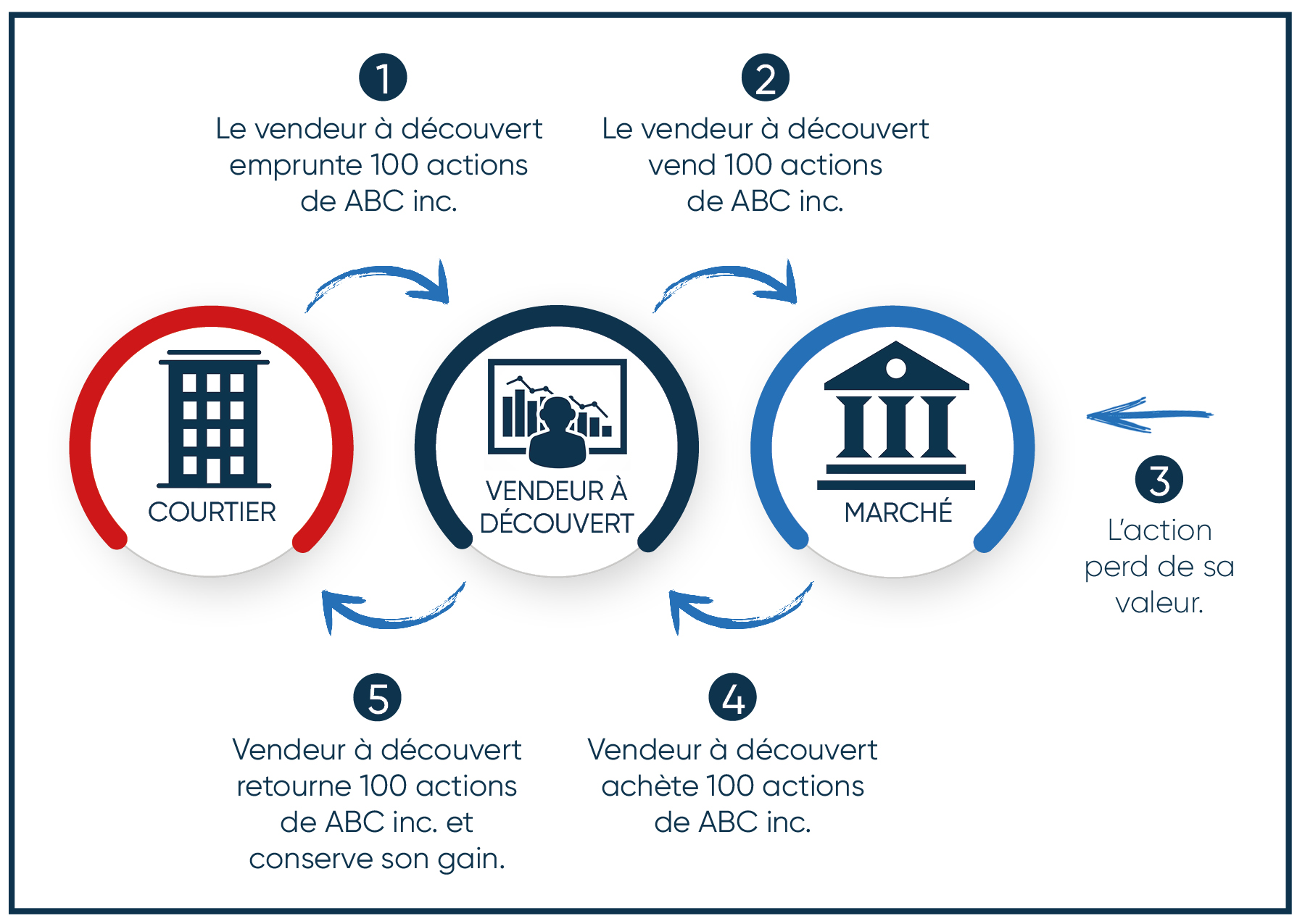

La vente à découvert est la vente d’actions que le vendeur ne détient pas. On parle aussi de vendre court. Les actions sont empruntées à un courtier, puis vendues à découvert sur le marché. Le vendeur à découvert espère pouvoir racheter les actions à un prix inférieur et les rendre au courtier.

La vente à découvert est semblable à un emprunt sur marge, mais au lieu d’emprunter des fonds pour acheter des actions, l’investisseur emprunte des actions pour les vendre. Dans les deux cas, l’investisseur utilise l’effet de levier.

L’investisseur, donc le vendeur, profitera de la différence entre le prix plus élevé auquel il a vendu l’action et le prix plus bas auquel il l’a rachetée.

Pourquoi et quand vendre un titre à découvert?

Les investisseurs qui vendent des actions à découvert le font parce qu’ils croient qu’une action est surévaluée et que son cours baissera.

Les perspectives à l’égard du titre peuvent être baissières à court terme tout en demeurant haussières à long terme, ou baissières à court et à long terme.

Dans les deux cas, le vendeur à découvert est prêt à spéculer que,

s’il vend les actions maintenant, il sera en mesure de les racheter à

un prix inférieur et de conserver la différence de prix des actions à

titre de profit. Lorsqu’on examine les titres individuels, on constate

que de nombreux facteurs peuvent faire baisser leurs prix.

Malheureusement, déterminer le moment où il faut vendre un titre à

découvert et de la durée connexe n’est pas une science exacte.

Il est possible que la vente à découvert ne soit justifiée que dans certaines situations, par exemple dans un marché baissier ou lorsqu’une société éprouve des difficultés financières.

Comment déterminer si une action est baissière?

Certains investisseurs ont recours à des analyses techniques d’événements pour contribuer à déterminer si un titre, un secteur ou un marché est actuellement baissier ou pourrait le devenir. Pour déterminer si un titre est baissier, neutre ou haussier, on peut utiliser plusieurs événements différents, individuellement ou en combinaison. Voici quelques exemples :

- Tendance

- Niveau des prix (soutien et résistance)

- Moyennes mobiles

- Indice de solidité relative (RSI)

- Indice MACD « Moving Average Convergence Divergence » ou éloignement et rapprochement des moyennes mobiles

D’autres investisseurs choisiront des actions à vendre à découvert en raison de leur piètre performance financière ou des attentes à cet égard. Qu’un titre soit considéré par les investisseurs comme un titre de croissance, de valeur ou entre les deux, il est important de pouvoir répondre à leurs attentes financières ou les dépasser, sinon le cours de l’action pourrait baisser. Une société lourdement endettée qui a du mal à rembourser sa dette pourrait aussi susciter des préoccupations, ce qui ferait baisser le cours de l’action.

Les prix des actions des sociétés dont les bénéfices ou les ventes sont en baisse ou sont irréguliers sont parfois volatils, ce qui en fait des occasions intéressantes pour la vente à découvert.

Comment vendre un titre à découvert?

Un investisseur estime que les actions de la société ABC, qui se négocient à 80 $, sont surévaluées et que le cours des actions baissera. L’investisseur place un ordre de vente de 200 actions de la société ABC dans son compte de vente à découvert et les actions sont vendues à 80 $. Le produit reçu est de 16 000 $. Quelques jours plus tard, le cours de l’action baisse. Les actions de la société ABC se négocient maintenant à 60 $.

L’investisseur achète maintenant 200 actions de la société ABC pour 60 $, ce qui lui coûte 60 X 200 $ = 12 000 $ pour couvrir sa position courte dans le compte de vente à découvert. En supposant qu’il n’y a pas de coûts d’emprunt, le bénéfice net du vendeur à découvert est de 16 000 $ - 12 000 $ = 4 000 $.

Quel bénéfice maximal puis-je faire lors d’une vente à découvert?

Lors de la vente d’actions à découvert, le bénéfice potentiel est maximisé lorsque le cours de l’action tombe à zéro. Dans notre exemple, le bénéfice maximal serait de 16 000 $.

Quelles pertes maximales puis-je subir lors d’une vente à découvert?

Lors d’une vente à découvert, l’investisseur doit savoir que les pertes peuvent être illimitées, car le cours de l’action vendue à découvert peut continuer d’augmenter.

Quel compte me faut-il pour vendre à découvert?

Les investisseurs doivent avoir un compte sur marge et un compte sur marge de vente à découvert, car une garantie est requise en cas de hausse du cours de l’action vendue.

Vous cherchez des titres baissiers? Découvrez comment Technical Insight peut vous aider à en trouver.

Comment se protéger lors d’une vente à découvert?

La vente d’actions à découvert comporte des risques qui peuvent entraîner d’importantes pertes pour le vendeur à découvert si le cours de l’action augmente. Que peuvent faire les vendeurs à découvert pour se protéger?

La plupart des investisseurs connaissent bien les ordres de vente stop. Dans le cadre d’une vente à découvert, on peut établir un ordre de vente stop pour se protéger en cas de hausse du cours de l’action. Un ordre d’achat stop est le contraire d’un ordre de vente stop. Cela peut aider à protéger les gains ou à limiter les pertes du vendeur à découvert.

La principale différence est qu’un ordre de vente stop serait placé dans le compte sur marge de vente à découvert pour racheter l’action si son cours augmentait plus que le cours actuel du marché. L’ordre ne serait déclenché que si le cours dépassait le cours d’achat stop, ou cours déclencheur.

Comprendre les termes clés lors d’une vente à découvert

La vente à découvert est liée à certains termes que les investisseurs doivent connaître :

- Les coûts d’emprunt, que l’on appelle aussi commissions sur prêts, sont des frais que le vendeur à découvert doit payer pour emprunter les titres. Ces frais varieront (p. ex., de 0,25 % à 20 % ou plus) en fonction de facteurs liés au marché, comme l’offre et la demande pour le titre.

- Évaluation à la valeur de marché : Lorsqu’un titre est vendu à découvert, le produit de la vente demeure en garantie dans le compte de vente à découvert. Si le cours de l’action augmente, le vendeur à découvert transférera des liquidités du compte sur marge au compte de vente à découvert pour tenir compte du coût de rachat des actions. Si le cours de l’action baisse, c’est le contraire qui se produira. Ce mouvement de fonds est connu sous le nom d’évaluation à la valeur de marché.

- Il y a liquidation forcée des positions courtes lorsque le cours d’une action fortement vendue à découvert commence à augmenter rapidement. À mesure que le cours de l’action continue d’augmenter, les vendeurs à découvert commencent à acheter des actions pour couvrir leur position courte, ce qui fait augmenter le cours de l’action davantage. Selon la rapidité avec laquelle cela se produit, un vendeur à découvert peut se retrouver avec des pertes importantes.

Avantages et inconvénients de la vente à découvert

Les investisseurs qui cherchent à appliquer une stratégie de vente à découvert au sein de leur portefeuille doivent prendre plusieurs éléments en considération pour bien comprendre les risques et les rendements potentiels.

Avantages de la vente à découvert :

- Être en mesure de gagner de l’argent en période de baisse significative des marchés boursiers en cas de réussite.

- Utiliser un effet de levier avec le compte sur marge (donc moins de votre propre argent) pour réaliser un profit potentiel.

- Possibilité de réaliser des profits élevés en peu de temps.

Inconvénients de la vente à découvert :

- Possibilité de pertes illimitées si le cours des actions vendues à découvert augmente.

- Les bénéfices potentiels sont limités, car le cours des actions ne peut tomber sous zéro.

- Le courtier peut rappeler les actions empruntées en tout temps.

- Une hausse rapide du cours de l’action peut être causée par une liquidation forcée des positions courtes.

- Il faut un compte sur marge. Si le cours de l’action vendue à découvert augmente, vous pourriez faire l’objet d’un appel de marge.

- Vous pourriez finir par payer des intérêts sur marge.

- Les frais d’emprunt peuvent être élevés pour les actions difficiles à emprunter.

- Si l’action faisant l’objet d’une vente à découvert verse un dividende, c’est l’investisseur qui doit effectuer ce paiement.

Mis à part les désavantages énumérés ci-dessus, de nombreux investisseurs se demandent s’ils devraient même envisager de vendre des actions à découvert, car ils perçoivent cela comme une forme d’abus de marché. La vente à découvert peut comporter certains avantages pour les marchés financiers :

- Cela augmente la liquidité des actions, volume accru et resserrement des écarts entre l’offre et la demande.

- Cela permet de mieux tenir compte du cours réel de l’action, car celui-ci reflète rapidement les bonnes et les mauvaises nouvelles.

- Cela améliore la gouvernance d’entreprise, car les vendeurs à découvert sont incités à trouver des stratagèmes financiers. Cela encourage la direction des sociétés à divulguer toute l’information financière sans cacher leurs erreurs.

La vente à découvert et le prêt de titres

La vente à découvert fait également partie d’activités plus vastes appelées prêt de titres qui existent depuis plus de 40 ans. Par le passé, ce genre d’activités était surtout un domaine réservé aux investisseurs institutionnels. Comment cela fonctionne-t-il? Lorsqu’on emprunte des actions, on paie un coût d’emprunt, ce qui constitue une source de revenus supplémentaire pour les portefeuilles concernés.

Ajouter la vente à découvert à votre portefeuille

Saviez-vous que le prêt de titres est maintenant offert aux clients de BNCD, qui peuvent toucher des revenus supplémentaires dans leurs comptes non enregistrés grâce à notre programme de prêt de titres entièrement payés? Pour en savoir plus

Le marché boursier continuera à fluctuer et, chaque jour, le cours des actions et des FNB individuels augmente ou diminue, c’est un fait indéniable. Pour le portefeuille des investisseurs qui ont les connaissances, l’appétit pour le risque et les moyens financiers nécessaires, un compte de vente à découvert pourrait constituer un ajout intéressant pouvant permettre de tirer parti de la conjoncture du marché, quelle qu’elle soit.

Êtes-vous prêt à commencer à vendre à découvert?